- Что такое пулы ликвидности?

- Что такое DEX?

- Что такое пулы ликвидности?

- Что такое пул ликвидности?

- Что такое пул ликвидности?

- Зачем нужны пулы ликвидности?

- Как работают пулы ликвидности?

- Государство и общество

- Как работают пулы ликвидности

- Важность ликвидности

- Что такое пулы ликвидности в Defi?

- Недостатки пулов ликвидности и что такое непостоянная потеря

- Как заработать на пулах на бирже Binance

- Как добавить активы в пул

- Децентрализованные биржи с использованием пулов ликвидности

Из теории финансов: «Пул — это объединение фирм, прибыль которых передается в общий фонд и распределяется между участниками в соответствии с заранее установленным процентом».

Что такое пулы ликвидности?

Резервуары ликвидности — одна из ключевых технологий в децентрализованной финансовой индустрии. Он используется для создания новых цифровых активов в играх, игровых процессах и использовании криптовалют, и, конечно, на децентрализованных биржах, таких как Uniswap и Pancakeswap.

В этом новом обзоре простым языком рассказывается о том, что такое ликвидные резервуары, как они работают и как на них можно заработать.

Что такое DEX?

Прежде чем начать знакомство с резервуарами ликвидности (или иначе LP), необходимо узнать об основном рынке, где используется эта технология, — децентрализованном фондовом рынке.

В первые дни существования криптовалютного рынка центральная биржа или CEX была основной площадкой для обмена ваучеров. В качестве примера можно привести Binance, Kraken, Okex и Huobi.

Однако рынок развивался, и вскоре у CEX появился грозный конкурент — децентрализованный фондовый рынок или DEX. Каковы основные различия между этими двумя типами торговых платформ?

Для CEX происходит следующее Новый трейдер регистрируется на фондовом рынке и открывает специальный биржевой счет. Взамен трейдер получает доступ к удобной для пользователя среде совершения сделок и высоколиквидному рынку — то есть желаемый актив может быть обменен в нужное время с вероятностью около 100%.

В то же время клиент передает свой закрытый ключ компании на биржу. Биржа является гарантом сохранности капитала и фактически реальным владельцем монет. Он выбирает лучший ордер на покупку/продажу для пользователя и поддерживает монеты в собственном запасе, чтобы обеспечить выполнение ордера.

В DEX используется другой подход. Здесь пользователям не нужно делиться закрытым ключом. Эти пользователи отвечают за обмен акциями, которые заполняют один и тот же резервуар ликвидности.

Что такое пулы ликвидности?

Здесь мы доходим до LPS или бака ликвидности, который является главным героем сегодняшнего обзора.

Резервуар ликвидности — это специальный счет, на который каждый пользователь может отправлять деньги, поддерживая тем самым высокий уровень акций Форекс. Разумеется, такие клиенты претендуют на вознаграждение — часть предложения платформы.

Пользователи всегда обмениваются двумя монетами, поэтому они могут, например, обменять MKR и ETH, которые поддерживают ссылки, на MKR. Также необходимо внести две монеты. В данном примере пользователь вносит в резервуар соответственно ETH и MKR. Монеты вносятся в соотношении 50/50, совместимом с обменным курсом.

Если MKR составляет USD 2 000, а ETH — USD 3 000, то необходимо 3 MKR и 2 ETH. Разумеется, вы можете внести большую или меньшую сумму, например, 6 MKR и 4 ETH.

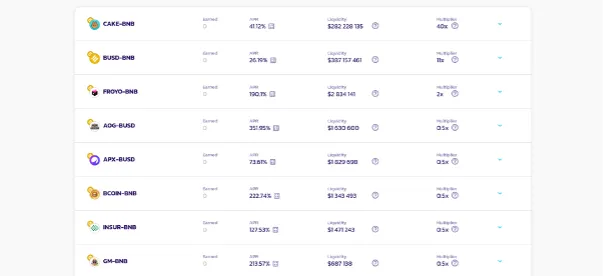

Каждый декс предлагает множество вариантов погашения. Это означает множество резервуаров, на которых можно зарабатывать деньги.

Два актива в бассейне — это стандарт, но некоторые помещения без проблем экспериментируют с числами и сложными формами. Например, Balancer предлагает танки с количеством активов до восьми.

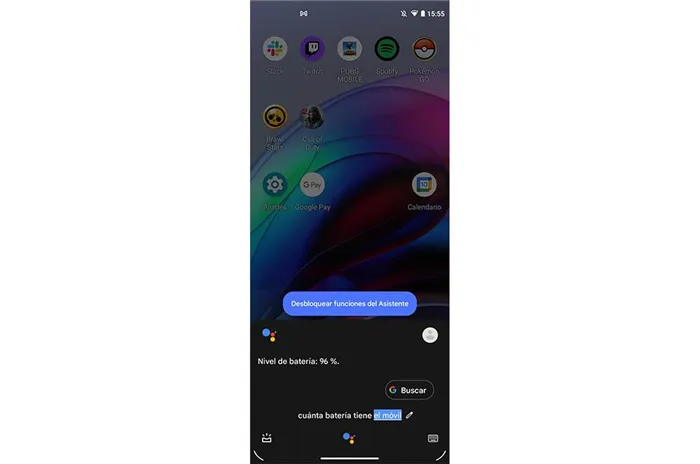

Снимок со страницы Dex Pancakeswap.Finance

Активы — это вид благ, которые могут приносить прибыль своим владельцам. Активы — это, например, криптовалюты, акции, недвижимость и монеты.

Что такое пул ликвидности?

На фоне шума вокруг Defi все больше трейдеров интересуются работой резервуаров ликвидности.

Ликвидность является наиболее важным аспектом каждого рынка. Он оказывает значительное влияние на движение цен на активы. На рынках с низкой ликвидностью существует мало команд, доступных с обеих сторон книги команд. Это означает, что одна сделка может резко изменить цены в любом направлении. Именно поэтому неликвидные рынки считаются нестабильными и непривлекательными. Ликвидность рассматривается как наиболее важный актив каждого актива.

Ликвидность — это способность конвертировать актив в эквивалент денежных средств по рыночным ценам.

Что такое пул ликвидности?

Резервуар ликвидности — это казначейство, в котором хранится большой запас криптовалют. Создание резервуара ликвидности позволяет чередовать активы вместо того, чтобы создавать один набор операций.

Это криптовалютный «банк», в котором резерв блокируется специальным смарт-контрактом.

Зачем нужны пулы ликвидности?

Резервуары ликвидности заменили депозиты, команды и команды, используемые на традиционных фондовых рынках. Автоматизированные маркет-мейкеры позволяют обменивать крупные суммы монет на другие вспомогательные активы без участия посредников.

Танки активируют автоматические умные контракты для переформирования запасов, обеспечивая снижение риска и доминирование ликвидности.

Как работают пулы ликвидности?

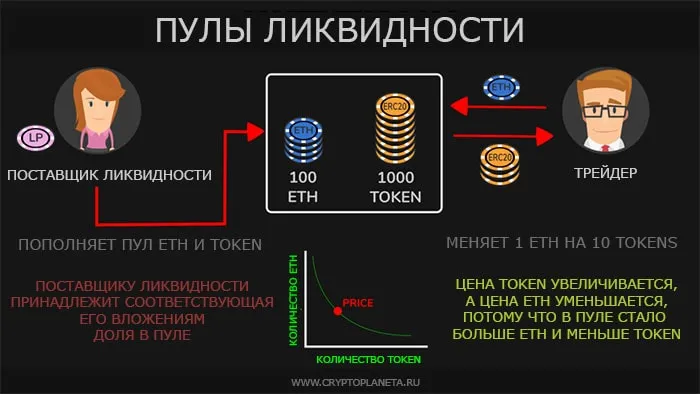

Как правило, создается резервуар ликвидности с двумя наконечниками, причем каждый резервуар предлагает купить пару.

Первый поставщик ликвидности (обычно это платформа) определяет первоначальную стоимость активов в резервуаре.

Все последующие вклады активов осуществляются по установленным правилам. Провайдер получает специальный купон LP на депонированные активы. За всю сделку (покупка/продажа активов) взимается комиссия в размере 0,3%. Эта сумма распределяется между всеми поставщиками ликвидности в резервуаре. Поэтому каждый, кто жертвует активы в резервуар, зарабатывает комиссию. Чтобы покинуть бассейн, просто сожгите купон LP.

Для получения дополнительной информации о работе резервуара ликвидности UNISWAP нажмите здесь.

Автоматические переговорщики (AMM) обеспечивают наиболее выгодную цену покупки актива на момент заключения сделки.

Основные элементы работы бассейна просты:.

— Большой объем концентрации гарантирует, что сделка влияет на цену актива.

— Уменьшение количества некоторых марок на пару увеличивает цену, вторая марка становится дешевле и

— Чем больше сделок происходит в резервуаре, тем больше предложения получает поставщик ликвидности.

Резервуары помогают новым проектам решать проблемы ликвидности, предоставляя способ хранения купонов, которые не имеют большой базы пользователей.

Резервуары ликвидности обеспечивают ликвидный рынок, выступая в качестве гарантии для держателей контрактов и крупных инвесторов в новые проекты.

Резервуары ликвидности являются ключом к созреванию децентрализованных криптовалютных рынков. Автоматизированные смарт-контракты являются совершенно новым поставщиком ликвидности и открывают возможность более широкого и конкурентного участия в рыночном процессе.

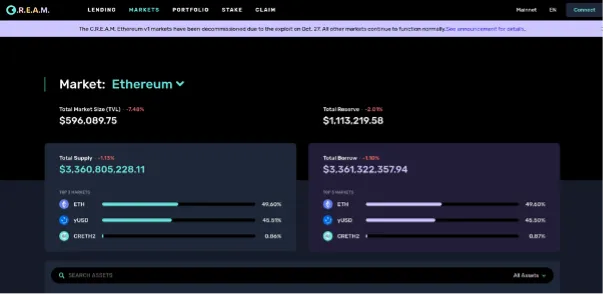

Общий объем ликвидности в децентрализованных резервуарах растет впечатляющими темпами.

Государство и общество

Cryptofans — это ваш информационный портал о криптовалютах, блокчейне и децентрализованных технологиях. Мы работаем для вас с 2016 года и активно растем, расширяя возможности, подключая новые услуги и добавляя новые разделы. Копирование материалов ворот не запрещено. Пожалуйста, благодарите и уважайте нас за активные ссылки.

По вопросам сотрудничества и предложений, пожалуйста, обращайтесь по адресу Income@cryptofans.ruまでお問い合わせください

Все содержимое сайта, гиперссылки, связанные приложения, форумы, блоги, социальные сети и другая информация получены из сторонних источников и предназначены только для информационных целей. Мы не гарантируем содержание, например, точность или новости. Никакая часть предоставляемых нами материалов не является финансовой, юридической или иной консультацией, предназначенной для личных целей. Использование нашего контента осуществляется исключительно на ваш страх и риск. Вы должны исследовать, просматривать, анализировать и проверять содержание, прежде чем полагаться на него. Торговля является очень рискованным занятием и может привести к значительным потерям, поэтому перед принятием решения следует проконсультироваться с финансовым консультантом. Ни один из материалов нашего сайта не является открытым предложением или приглашением к действию.

И, конечно же, как и в случае с любым дефи, вы должны знать о потенциальных опасностях. Некоторые из соответствующих рисков ликвидности перечислены ниже.

Как работают пулы ликвидности

В своей простейшей форме резервуар ликвидности содержит две фишки, каждая из которых создает один и тот же совершенно новый рынок. Dai / ETH может быть типичным примером популярного резервуара ликвидности на Uniswap.

При создании нового резервуара первоначальный поставщик ликвидности определяет первоначальную стоимость активов резервуара. Рекомендуется, чтобы поставщик ликвидности предоставлял резерву эквивалентные значения для всех купонов. В зависимости от ликвидности, предоставленной резервуаром, поставщик ликвидности (LP) получает специальный купон, который является SO -COLLED купоном LP, в зависимости от объема ликвидности, предоставленной резервуару. Когда пул активирует продажу, аналоговая стоимость в размере 0,3% распределяется между всеми держателями пары LP.

Если поставщик ликвидности хочет восстановить базовую ликвидность и обеспечить должное предложение, он сжигает ваучер LP. Согласно алгоритму детерминированного ценообразования, обмен ваучеров, облегченный резервуаром ликвидности, вызывает изменение цены. Этот процесс также называют автоматическим переговорщиком (AMM).

Алгоритм рынка фиксированных товаров используется базовыми резервуарами ликвидности, такими как UNISWAP. Это означает, что количество выпущенных жетонов остается одинаковым для двух выпущенных жетонов. Кроме того, независимо от размера транзакции, резервуар остается жидким для алгоритма. Основная причина этого заключается в том, что по мере увеличения целевого объема алгоритм также увеличивает стоимость купона.

Важность ликвидности

Ликвидность имеет первостепенное значение, главным образом потому, что она определяет, как может быть изменена цена актива. На низколиквидных рынках существует относительно ограниченное количество открытых команд в книге команд. Это говорит о том, что сделки могут значительно изменить цены в любом направлении, что делает акцию непредсказуемой и привлекательной.

Резервуары ликвидности — важная часть революции. Децентрализованные фонды (DEFI) имеют большой потенциал. Как правило, такие резервуары позволяют легко обменивать большое количество активов на другие поддерживаемые активы.

Что такое пулы ликвидности в Defi?

Резервуары ликвидности предназначены для успешного решения проблемы низкой ликвидности, обеспечивая тем самым отсутствие значительных колебаний в цене бон после исполнения индивидуальных торговых приказов.

Децентрализованные фондовые биржи (DEX) предлагают определенные вознаграждения людям, которые инвестируют в резервуары ликвидности для максимального взаимодействия с клиентами. Пользователи должны пожертвовать деньги в резервуар ликвидности, чтобы получить вознаграждение и прибыль. Резервуары ликвидности управляются одним или несколькими протоколами смарт-контрактов. Сумма для инвестирования и соотношение каждого купона зависит от платформы DeFi.

В мире криптовалют существует огромное количество центральных служб, которые хранят огромные запасы биткоина и других криптовалют. Прежде всего, это Центральная фондовая биржа (CEX).

Недостатки пулов ликвидности и что такое непостоянная потеря

Предоставление ликвидности в резервуаре может помочь операциям DeFi и может быть экономически эффективным, но оно также сопряжено с некоторыми значительными рисками.

Если волатильность рынка высока, предоставление жетонов команде может привести к убыткам от проскальзывания. Эти потери называются волатильными потерями. Стоимость ваших активов общей казны может вырасти, но гораздо меньше, чем если бы они находились в вашем кошельке.

Примеры непостоянных потерь:.

Существует резервуар ликвидности ETH/DAI. Он содержит 10 ETH и 10 000 DAI. Стоимость 1 ETH на момент внесения депозита составляет 1 000 DAI (1 DAI = 400).

Пользователь вносит 1 ETH стоимостью $1,000 и 1,000 DAI стоимостью $1,000. Общая сумма его вклада = $2 000 (доля в общем капитале — 10%).

Через некоторое время количество активов в баке меняется. В настоящее время в резервуаре находится 5 ETH и 20 000 DAI. Таким образом, стоимость 1 ETH = 4000 DAI.

Пользователь решает снять свои деньги (доля 10%). Это эквивалентно 0,5 ETH и 2000 DAI, что в общей сложности составляет $4000. Сумма прибыли = $2000.

За этот период стоимость 1 ETH и 1 000 DAI выросла. Их общая стоимость теперь составляет $5 000. Прибыль пользователя в этом случае составляет $3 000. Поэтому выгоднее было хранить монеты в кошельке.

Это так называемая непостоянная потеря.

Помимо этого, существуют и другие риски при работе с бассейнами.

- Возможные ошибки смарт-контрактов. Несмотря на инновационность, смарт-контракты не лишены ошибок и сбоев. В результате любые криптовалютные активы, размещенные в протоколах DeFi, подвергаются риску потери.

- Взломы.

- Системные риски.

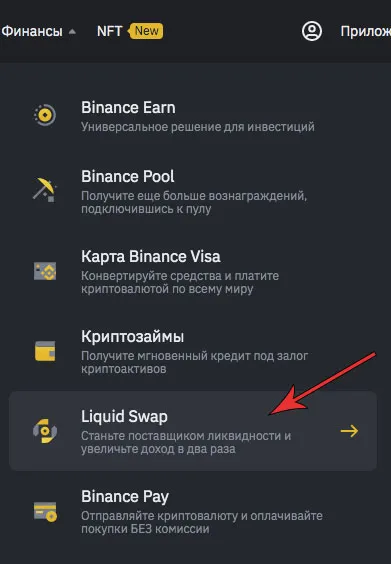

Как заработать на пулах на бирже Binance

Вы можете получать пассивный доход, став поставщиком ликвидности для других трейдеров. Для этого необходимо добавить собственные активы в один из резервуаров, доступных на бирже Binance.

Поставщики активов имеют три источника дохода

- Комиссия от каждой транзакции в выбранном хранилище.

- Проценты по депозитам с плавающей ставкой (их называют «доходностью»).

- Регулярные промоакции, в которых можно выиграть дополнительные вознаграждения. Например, последняя активность Liquid Swap имела призовой фонд в 500 000 BUSD.

Размер вашего дохода зависит от нескольких показателей:.

Наиболее прибыльными являются резервуары с небольшими объемами, но высокой годовой прибылью и большим количеством сделок.

С помощью Binance Liquid Swap вы можете снять свой доход в любое время.

Как добавить активы в пул

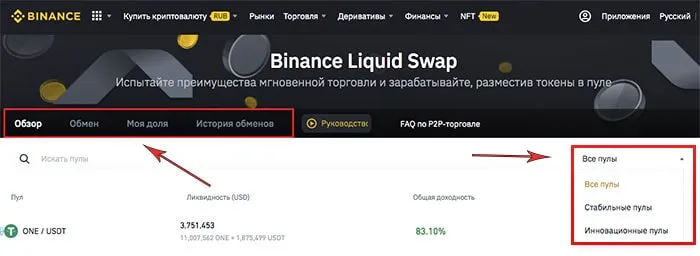

1. после входа на биржу Binance перейдите на вкладку Finance-LiquidSwap в верхнем меню.

Этот раздел содержит четыре вкладки: 1.

- Обзор (Overview) — здесь представлены все пулы ликвидности в валютных парах.

- Обмен (Swap) — форма для совершения обмена монет.

- Моя доля (MyShare) — расчет вашей доли, размер начисленного вознаграждения и наград.

- История обменов (Swap History) — реестр производимых вами транзакций в пуле.

2. перейдите на первую вкладку Обзор.

Отображаются все пары, предлагаемые для депозита. Они отображаются в двух различных режимах.

Фиксированная — Долларовые пары — Фиксированная валюта. Движения валют практически незаметны, что делает коэффициенты более надежными и стабильными. Однако потенциальная прибыль гораздо меньше.

Инновации — эта модель предполагает большую волатильность обменного курса. Риск волатильности увеличивается, но преимущество заключается в том, что потенциальная прибыль больше.

Вы можете выбрать то, что вам нужно, из выпадающего списка.

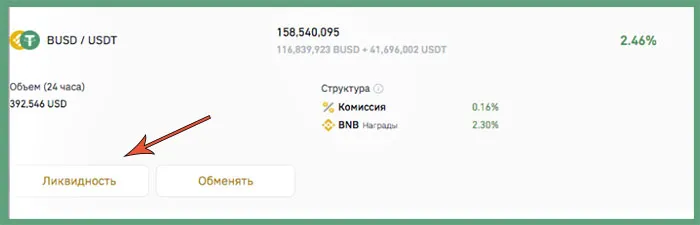

3. нажмите на выбранный резервуар (например, Fixed BUSD / DAI).

Затем нажмите на кнопку Ликвидность.

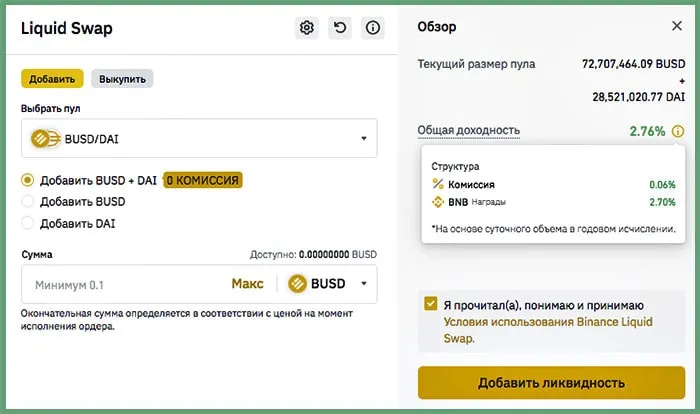

Вам будет предложено пройти тест из 10 вопросов, на которые вы должны ответить правильно. Эта мера предосторожности необходима для признания риска выполнения

Если вы пройдете тест, вам будет представлена следующая форма

Составьте полный перечень имущества, которое вы предоставляете команде (вам нужно будет включить его в свой баланс). На выбор предлагается три варианта. Вы можете выбрать любой вариант в зависимости от имеющихся в вашем распоряжении монет.

Установите флажок рядом с Условиями использования BinanceLiquidSwap.

Децентрализованные биржи с использованием пулов ликвидности

Ниже перечислены пять наиболее популярных биржевых сервисов, использующих протоколы ликвидности для ценообразования активов.

Протоколы кредитования и займовСтаблкоины и альткоины. пользователям предлагаются переменные и фиксированные ставки кредитования.

DEX, самая известная на данный момент, которая позволяет пользователям обменивать любой токен ERC-20 на пул из нескольких сотен.

Децентрализованные биржи, где пользователи могут создавать группы не из двух, а до восьми криптовалют. Поставщики ликвидности (LP) также могут устанавливать комиссионные за транзакции при обмене с конкретными казначейскими облигациями.

Платформа фокусируется на торговле основными валютами, USDT и USDC. Сосредоточение на фиксированных валютах снижает комиссионные и сводит к минимуму колебания обменных курсов.

Популярный сервис идентифицирует себя как децентрализованную, управляемую сообществом биржу. Протокол предлагает пользователям до трех уровней потенциального дохода.

Каждая из вышеперечисленных бирж имеет свои купоны (коды указаны в скобках), которые можно приобрести на бирже Binance. Вопрос ликвидности является очень важным и перспективным, поэтому инвестирование в эти активы может принести дополнительную прибыль.